Tra le novità della legge di Stabilità 2016 spicca l’introduzione di una nuova disciplina di favore per incentivare l’utilizzo del contratto di leasing finalizzato all’acquisto dell’abitazione principale. Le modifiche sono tese a ridurre la minore convenienza del leasing rispetto al mutuo ipotecario.

Nello specifico, con l’inserimento dei commi da 42-bis a 42-decies nell’art. 1, si introduce nell’ordinamento la disciplina civilistica e fiscale della locazione finanziaria di im mobili adibiti ad uso abitativo.

mobili adibiti ad uso abitativo.

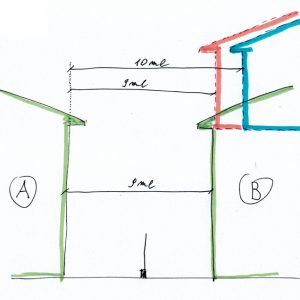

La norma chiarisce che con il contratto di locazione finanziaria in questione, la banca o l’intermediario finanziario concedente “si obbliga ad acquistare o far costruire l’immobile su scelta e secondo le indicazioni dell’utilizzatore, che ne assume tutti i rischi, anche di perimento, e lo mette a disposizione per un dato tempo verso un determinato corrispettivo che tenga conto del prezzo d’acquisto o di costruzione e della durata del contratto”. Alla scadenza del contratto è riconosciuta all’utilizzatore la possibilità di riscattare la proprietà del bene a un prezzo prestabilito.

Con la risoluzione, somme da restituire all’utilizzatore

In caso di risoluzione del contratto per inadempimento dell’utilizzatore, il concedente ha diritto alla restituzione del bene ed è tenuto a corrispondere a quest’ultimo quanto ricavato dalla vendita o da altra collocazione del bene avvenute a valori di mercato. Tale somma è ridotta dei canoni scaduti e non pagati fino alla data della risoluzione, dei canoni a scadere attualizzati e del prezzo pattuito per l’esercizio dell’opzione finale di acquisto. Nel caso in cui la predetta differenza sia negativa, il soggetto obbligato al pagamento diviene l’utilizzatore.

Ove necessario, per il rilascio dell’immobile l’intermediario concedente potrà agire con procedimento di convalida di sfratto.

La norma impone nei confronti delle banche e degli intermediari specifici obblighi di trasparenza e pubblicità nelle procedure di vendita e ricollocazione del bene. All’acquisto dell’immobile oggetto del contratto di locazione finanziaria, inoltre, si applica il divieto di azione revocatoria fallimentare (art. 67, comma 3, lettera a, Legge Fallimentare).

In caso di difficoltà il concedente potrà richiedere la sospensione del pagamento delle rate per non più di una volta e per un periodo massimo complessivo non superiore a dodici mesi nel corso dell’esecuzione del contratto, che sarà automaticamente prorogato per il periodo corrispondente alla sospensione. Il beneficio della sospensione è subordinato al ricorrere di specifici eventi verificatisi in seguito alla stipula del contratto. Tra questi la cessazione del rapporto di lavoro non dipendente da risoluzione consensuale, pensionamento, dimissioni o licenziamento per giusta causa o giustificato motivo soggettivo.

Al termine del periodo di sospensione, il pagamento delle rate riprende secondo gli importi e con la periodicità originaria, salvo diverso accordo eventualmente intervenuto tra le parti per la rinegoziazione delle condizioni contrattuali.

La sospensione, in ogni caso, non determina l’applicazione di alcuna commissione o spesa d’istruttoria e avviene senza richiesta di garanzie aggiuntive.

Detrazione IRPEF al 19% su canoni e prezzo di riscatto

Sul piano fiscale, la norma introduce un regime di favore per incentivare il ricorso alla nuova tipologia contrattuale, con applicazione limitata al periodo ricompreso tra il 1° gennaio 2016 e il 31 dicembre 2020.

Nello specifico, con l’aggiunta della lettera i-sexies) all’art. 15, comma 1, TUIR, si prevede la detraibilità dall’IRPEF, nella misura del 19%, dei canoni e dei relativi oneri accessori fino a 8.000 euro, nonché del costo di acquistodell’immobile all’esercizio dell’opzione finale fino a 20.000 euro, a condizione che le spese siano sostenute da giovani under 35, con un reddito non superiore a 55.000 euro all’atto della stipula del contratto che non risultino proprietari di immobili abitativi.

L’agevolazione spetta alle medesime condizioni previste per la detrazione degli interessi passivi sui mutui contratti per l’abitazione principale.

A parità delle restanti condizioni richieste, l’importo detraibile ai fini IRPEF èdimezzato (dunque al massimo 4mila euro per i canoni e 10 mila per il costo di acquisto) per i soggetti di età pari o superiore a 35 anni.

Imposta di registro all’1,5% sull’acquisto della prima casa in leasing

Con la medesima decorrenza, la norma introduce un regime fiscale agevolato anche con riferimento all’imposta di registro che si applicherà con aliquota ridotta all’1,5% per gli atti di acquisto, operati da banche e società di leasing, aventi ad oggetto immobili abitativi “non di lusso”, diversi da quelli accatastati A/1, A/8 e A/9, acquisiti in locazione finanziaria da utilizzatori che soddisfino le condizioni per l’applicazione delle agevolazioni “prima casa”.

Sul piano pratico, pertanto, le condizioni relative alla residenza e la dichiarazione di non possesso di altre abitazioni dovranno essere rese dall’utilizzatore nel contratto di leasing.

La norma prevede, inoltre, l’applicazione dell’imposta di registro anche alla cessione, operata dall’utilizzatore, di contratti di leasing aventi a oggetto immobili abitativi, ancorché soggetti ad IVA.

Tali cessioni saranno soggette ad aliquota del 9% ove il contratto di locazione finanziaria ceduto dall’utilizzatore e avente a oggetto un immobile abitativo non soddisfi le condizioni richieste per l’aliquota agevolata dell’1,5%.

RICHIEDI CONSULENZA SU QUESTO ARGOMENTO

Lascia un commento